| 日期:2019-4-15 来源:中国石化联合会 编辑:氯碱网 | 在线收藏 |

|---|

1~2月,石油和化工行业经济运行总体平稳。全国油气和主要化学品生产加快,市场触底企稳,好于预期;对外贸易保持增长;投资回升趋快,消费较快增长。但行业经济运行下行压力仍很大,市场分化明显,回升动力尚不足,且成本高企,企业效益下滑较大。

一、主要经济指标完成情况

据统计,1~2月,石油和化工行业增加值同比增长4.5%;主营业务收入1.79万亿元,同比增长0.1%;利润总额819.1亿元,同比下降37.3%;全国油气总产量3.02亿吨(油当量),同比增长1.8%;主要化学品总产量增长约2.5%。

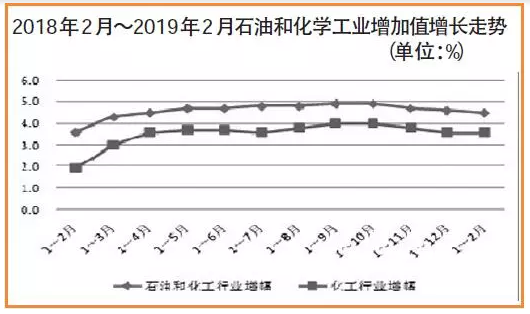

(一)增加值增速加快,营业收入略有增长

据国家统计局的数据显示,截至2月末,石油和化工行业规模以上企业25929家,累计增加值同比增长4.5%,比上年同期加快0.9个百分点,低于同期全国规模工业增加值增幅0.8个百分点。其中,化学工业增加值增长3.6%,比上年同期加快1.7个百分点;石油天然气开采业增长6%,提高5个百分点;炼油业增幅5.5%,回落2.1个百分点。

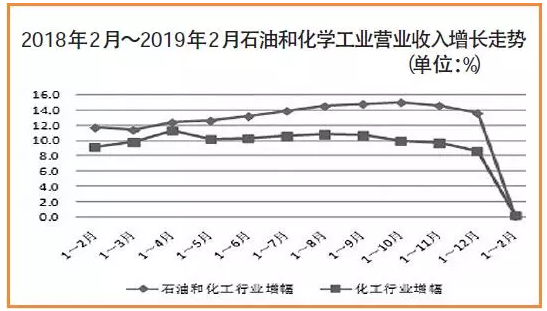

1~2月,石油和化工行业营业收入1.79万亿元,同比微增0.1%,占全国规模工业营业收入的12.1%。三大板块中,化学工业营业收入1.02万亿元,同比增长0.2%;炼油业营业收入5898.9亿元,下降1.5%;石油和天然气开采业营业收入1497.3亿元,增长4.1%。

化学工业中,农药和合成材料制造、化学矿采选等营业收入增速相对领先,依次为12.6%、4.5%和3.6%。基础化学原料制造营业收入微增0.2%,专用化学品制造和橡胶制品营业收入均下降2.8%,涂(颜)料、肥料制造营业收入分别下降1.2%、3%。

(二)能源和主要化学品生产加快

据统计,1~2月,全国原油天然气总产量5650万吨(油当量),同比增长4.3%,比去年同期加快2.9个百分点;主要化学品总量增幅3.9%,加快3.9个百分点。

原油生产回升,天然气增长加快

1~2月,全国原油产量3069.2万吨,同比增长0.5%;天然气产量286.8亿立方米,增长9.3%,比上年同期提高6个百分点;液化天然气产量141.2万吨,增速达35.2%。1~2月,全国原油加工量1.02亿吨,同比增长6.1%;成品油产量(汽、煤、柴油合计,下同)5941.1万吨,增长0.8%。其中,柴油产量2765.2万吨,下降4.2%;汽油产量2379.7万吨,增长5.3%;煤油产量796万吨,增长6.2%。

重点化学品生产总体加快

1~2月,全国乙烯产量331.3万吨,同比增长8.9%;纯苯产量137.2万吨,下降6%;甲醇产量761.7万吨,下降1%;涂料产量207.2万吨,下降3.6%;化学试剂产量246万吨,增长6.8%;硫酸产量1380.7万吨,增长5%;烧碱产量612.7万吨,增长6.1%;电石产量442万吨,增长2%;多晶硅产量5.2万吨,下降1.4%;合成树脂产量1417.4万吨,增长5.4%;合成纤维单(聚合)体产量1127.8万吨,增长8.7%。此外,轮胎外胎产量1.11亿条,下降7.3%。

化肥总产量增长平稳

1~2月,全国化肥产量(折纯,下同)834.2万吨,同比增长4.3%。其中,氮肥产量538.5万吨,增长4%;磷肥产量207.3万吨,增长1.7%;钾肥产量79.1万吨,增长10.3%。1~2月,农药原药产量(折100%)30.2万吨,同比下降14.1%。其中,除草剂(原药)产量13.9万吨,增长10.2%。1~2月农用薄膜产量17.3万吨,下降9.8%。

(三)能源消费快速增长,主要化学品增长加快

数据显示,1~2月,我国原油天然气表观消费总量1.6亿吨(油当量),同比增长10.4%,增速比上年同期加快0.8个百分点;主要化学品表观消费总量增长3.9%,较上年同期加快4.2个百分点。

原油消费增长加快,天然气略有减缓

1~2月,国内原油表观消费量1.13亿吨,同比增长9.3%,增速比去年同期加快2.4个百分点,对外依存度72.7%;天然气表观消费量523.5亿立方米,增长13.2%,回落3.6个百分点,占原油和天然气表观消费总量的29.5%,对外依存度45.2%。1~2月,国内成品油表观消费量5250万吨,同比下降2.1%。其中,柴油表观消费量2453.8万吨,下降7.9%;汽油表观消费量2172.7万吨,增长4.6%;煤油表观消费量623.5万吨,增长0.5%。

基础化学原料和合成材料消费增长加快

数据显示,1~2月,基础化学原料表观消费总量增幅约3.1%,较上年同期提高1.9个百分点。其中,乙烯表观消费量380.7万吨,同比增长9.5%;甲醇表观消费量915.3万吨,增长0.8%;硫酸表观消费量1365.4万吨,增长3.2%;烧碱表观消费量604.9万吨,增长9.2%。1~2月,合成材料表观消费总量增长约7.4%,较上年同期大幅上升6.3个百分点。其中,合成树脂表观消费量1825万吨,增长8.3%;合成纤维单(聚合)体表观消费量1265.1万吨,增长7.5%。

化肥消费继续下降

1~2月,全国化肥表观消费量(折纯,下同)824.9万吨,同比下降3.1%。其中,氮肥表观消费量453.7万吨,下降5.8%;磷肥表观消费量161.6万吨,下降10.1%;钾肥表观消费量200.3万吨,增长9.2%;磷酸二铵(实物量)表观消费量193.6万吨,下降11.9%。

(四)化工行业投资保持较快回升态势

据国家统计局公布的数据,1~2月,化学原料和化学制品制造业固定资产投资同比增长8.1%,增速比上年加快2.1个百分点,回升态势继续巩固。同期,全国工业投资增速为5.8%,比上年回落0.7个百分点。化学工业投资5年来首次超越全国工业投资增速。

(五)对外贸易保持增长

今年前2个月,石油和化工行业进出口贸易保持增长势头。海关数据显示,1~2月,全行业进出口总额1131.9亿美元,同比增长4.1%,占全国进出口贸易总额的17.1%。其中,出口总额333.8亿美元,增长2.7%,占全国出口总额的9.5%;进口总额798亿美元,增长4.7%,占全国进口总额的25.8%。1~2月贸易逆差464.2亿美元,同比扩大6.1%。

2月,石油和化工行业进出口总额495.8亿美元,增长1.3%。其中,出口135.9亿美元,下降9.5%;进口359.9亿美元,增长6.1%。

橡胶制品出口下降,成品油和化肥快速增长

1~2月,橡胶制品出口总额70.6亿美元,同比下降8.6%,占石油和化工行业出口总额的21.2%;出口总量144.3万吨,下降7.2%。成品油(汽、煤、柴合计)出口额44.8亿美元,增长23.5%,占比13.4%;出口量784.2万吨,增长27.5%。化肥出口额10.1亿美元,增长86.5%;出口量365.5万吨(实物量),增长62.7%。化肥出口增幅较高,主要原因是上年基数较低。

原油和天然气进口保持高速增长

1~2月,国内进口原油8183万吨,同比增长12.2%;进口金额359.1亿美元,增长3.9%,占全行业进口贸易总额的45%。进口天然气241.5亿立方米,增长18.1%;进口金额84.6亿美元,增长46.6%。

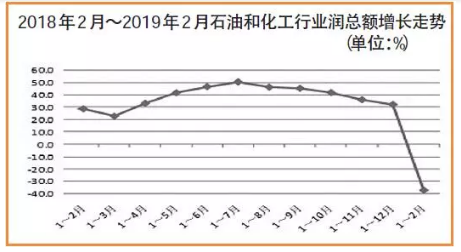

二、行业效益情况

今年以来,石油和化工行业效益大幅下滑。1~2月,全行业实现利润总额819.1亿元,同比下降37.3%,占同期全国规模工业利润总额的11.6%。每100元营业收入成本82.93元,同比上升1.86元;行业亏损面为28.9%,同比扩大6.1个百分点;资产总计12.5万亿元,增长5.7%;资产负债率55.43%,下降0.12个百分点。1~2月,全行业营业收入利润率为4.58%,同比下降2.74点;毛利率为17.07%,下降1.86点。产成品存货周转天数为18天;应收账款平均回收期为37天。

(一)石油和天然气开采业效益基本稳定

利润小幅下降

1~2月,石油和天然气开采业规模以上企业293家,实现利润总额253.4亿元,同比下降2.4%,占石油和化工行业利润总额的30.9%。其中,石油开采利润总额187.8亿元,下降6.1%;天然气开采利润总额67.5亿元,下降4.8%。

单位成本上升,亏损企业亏损额下降

1~2月,石油和天然气开采业营业收入成本1015亿元,同比增长6.1%;每100元营业收入成本67.79元,同比上升1.25元。其中,石油开采100元收入成本62.48元,上升0.57元;天然气开采100元收入成本57.48元,上升1.69元。前2月油气开采业亏损面为45.7%,同比扩大1.5个百分点;亏损企业亏损额53.8亿元,下降13.7%;资产总计2.28万亿元,增长5.1%;资产负债率46.33%,上升1.01个百分点;应收账款856.6亿元,增长10.4%;产成品资金116.3亿元,增长1.1%。数据还显示,1~2月,油气开采业财务费用下降3.4%,管理费用下降3%。

1~2月,石油天然气开采业营业收入利润率为16.92%,同比回落1.13点;毛利率为32.21%,下降1.25点。产成品存货周转天数为6.9天;应收账款平均回收期为34.3天。

(二)炼油业效益大幅下降

利润降幅较大

1~2月,炼油业规模以上企业1080家,实现利润总额70.2亿元,同比下降81%,占石油和化工行业利润总额的8.6%。受原油价格震荡走低影响,炼油业效益波动显著加大。

单位成本继续攀升,行业亏损面明显扩大

1~2月,炼油业营业收入成本4831.8亿元,同比增加2.2%;每100元营业收入成本81.91元,同比上升2.94元。1~2月,炼油业亏损面为39.5%,同比扩大13.4个百分点;亏损企业亏损额64.2亿元,上升 242.9%;资产总计2.1万亿元,增加9.6%;资产负债率61.36%,上升2.44个百分点。1~2月,应收账款1197.1亿元,增长17.7%;产成品资金958.3亿元,增长9%。此外,1~2月炼油业财务费用和管理费用分别下降11.3和12.6%。

1~2月,炼油业营业收入利润率为1.19%,同比下降4.98点;毛利率为18.09%,下降2.94点。产成品存货周转天数为11.9天;应收账款平均回收期为12.2天。

(三)化学工业效益下滑

利润下降

1~2月,化工行业规模以上企业23063家,实现利润总额487亿元,同比下降28%,占石油和化工行业利润总额的59.4%。其中,农药和涂(颜)料制造等利润保持较快增长,增速分别为40.3%和7.4%;基础化学原料和肥料制造降幅较大,达42.3%和42.1%;合成材料和专用化学品制造利润分别下降31.4%和16.7%,橡胶制品和化学矿采选降幅分别为14.3%和19%。

单位成本上升,亏损企业亏损额扩大

1~2月,化工行业营业收入成本8714.8亿元,同比增加2%;每100元营业收入成本85.73元,上升1.5元。其中,基础化学原料制造每100元营业收入成本为86.17元;合成材料制造成本为88.31元;专用化学品制造成本为84.93元;涂(颜)料制造成本为80.38元;肥料制造成本为86.94元;橡胶制品成本为84.82元;煤化工产品制造成本为90.27元。1~2月,化工行业亏损面为27.8%,同比扩大5.9个百分点;亏损企业亏损额185.3亿元,扩大34.5%;资产总计7.65万亿元,增长4.7%;资产负债率56.12%,同比下降1.32个百分点。1~2月,化工行业应收账款8189.2亿元,增长9.6%;产成品资金3157.5亿元,增长4.1%。

1~2月,化工行业营业收入利润率为4.79%,同比下降1.87点;毛利率为14.27%,回落1.5点。产成品存货周转天数为21.7天;应收账款平均回收期为48.3天。

三、主要市场走势

2月,石油和主要化学品市场价格总水平跌势放缓,出现回稳迹象。特别是石油和天然气开采业反弹势头较为明显。价格指数显示,当月油气开采业出厂价格同比下跌0.6%,跌幅较上月收窄4.4个百分点;化学原料和化学品制造业跌幅2.5%,扩大0.5个百分点。2月石油和天然气开采业出厂价格环比涨幅5%,化学原料和化学品制造业环比下跌0.5%。1~2月,石油和天然气开采业价格总水平跌幅2.8%,化学原料和化学品制造业跌幅2.3%。

(一)国际油价止跌企稳

1月国际油价止跌回稳,2月明显反弹

监测数据显示,2月份WTI原油(普氏现货,下同)均价为54.71美元/桶,环比涨幅7%,同比跌幅13.1%;布伦特原油均价64.04美元/桶,环比涨幅7.7%,同比跌幅3.5%;迪拜原油均价64.57美元/桶,环比涨幅9.3%,同比涨幅1%;胜利原油均价57.2美元/桶,环比涨幅11.5%,同比跌幅5.2%。上述四地原油平均价格为60.13美元/桶,环比涨幅8.8%,同比跌幅5.1%。

期货价格企稳回升

截至2月末,纽约商品交易所3月交货的轻质原油均价为55.1美元/桶,同比跌幅11.8%;4月均价为55.48美元/桶,同比跌幅12%。伦敦布伦特3月交货的原油均价为64.55美元/桶,同比跌幅2.6%;4月均价为64.61美元/桶,跌幅3.8%。上海交易中心3月交货的原油均价为439.33元/桶,环比涨幅6.5%;4月均价为445.74元/桶,环比涨幅1.5%。

根据目前中东等产油地区局势变化、国际原油市场价格走势,以及全球宏观经济形势和油气供需平衡等情况判断,二季度国际原油价格可能继续震荡回升,但幅度不会很大,原油均价可能在60~65美元/桶之间波动。

(二)基础化学原料市场下行趋缓

1~2月,基础化学原料市场显现震荡企稳迹象,价格下行趋缓。其中,有机化学原料企稳势头明显。2月份,在监测的39种主要无机化学原料中,市场均价同比上涨有14种,比上月增加4种;环比上涨有12种,持平。在监测的84种主要有机化学原料中,同比上涨有15种,比上月减少4种;环比上涨40种,增加25种。

无机化学原料:

2月,硫酸(98%,净水)市场均价380元/吨,环比跌幅2.6%,同比跌幅11.6%;硝酸(≥98%)市场均价1560元/吨,环比跌幅1.9%,同比跌幅11.9%;烧碱(片碱,≥96%)均价3650元/吨,环比跌幅7.6%,同比跌幅15.5%;纯碱(重灰)均价1970元/吨,环比跌幅1%,同比涨幅4.8%;电石均价2710元/吨,环比涨幅2.3%,同比跌幅4.6%;硫黄均价1150元/吨,环比跌幅12.9%,同比跌幅1.7%。

有机化学原料:

2月,乙烯(东北亚)市场均价1142.4美元/吨,环比涨幅23.3%,同比跌幅13.9%。国内方面,丙烯市场均价7170元/吨,环比跌幅7.1%,同比涨幅16%;纯苯均价4870元/吨,环比涨幅4.5%,同比跌幅29.5%;甲苯(石油级,净水)均价5190元/吨,环比涨幅1.8%,同比跌幅7.5%;甲醇均价2350元/吨,环比涨幅4.4%,同比跌幅19%;乙二醇(优等品)均价5080元/吨,环比跌幅4%,同比跌幅35.9%。

从目前市场情况看,基础化学原料市场需求增长总体平稳,价格震荡企稳。当前,国际原油、煤炭等大宗原材料商品市场企稳回升,对石化市场形成支撑。后市看来,基础化学原料市场总体可能呈现震荡回稳走势,价格有所分化。

(三)合成材料市场低位震荡

1~2月,合成材料市场总体触及低位,呈现震荡格局,价格走势分化。其中,合成橡胶市场回升势头相对明显。

合成树脂:

2月,聚氯乙烯(LS-100)市场均价6650元/吨,环比跌幅1%,同比跌幅2.2%;高密度聚乙烯(5000S)均价9400元/吨,环比跌幅3.9%,同比跌幅13.2%;聚丙烯(T30S)均价8910元/吨,环比跌幅3.8%,同比跌幅3.4%;PA66(101L)均价33600元/吨,环比微跌0.3%,同比涨幅13.9%;POM(F20-03)均价13200元/吨,环比涨幅3.1%,同比跌幅13.6%;聚酯切片(长丝级半光)均价7770元/吨,环比跌幅0.5%,同比跌幅2.3%。

合成橡胶:

2月,顺丁橡胶(一级)市场均价11900元/吨,环比涨幅1.7%,同比跌幅8%;丁苯橡胶(1502)均价11900元/吨,环比涨幅0.8%,同比跌幅8.4%;丁腈橡胶(26A)均价20900元/吨,环比涨幅3%,同比涨幅2.5%;氯丁橡胶(A-90)均价28300元/吨,环比下调0.7%,同比涨幅12.7%。

合成纤维原料:

2月,己内酰胺(≥99.9%)市场均价12200元/吨,环比跌幅3.9%,同比跌幅25.2%;丙烯腈(≥99.9%)均价12200元/吨,环比涨幅4.3%,同比跌幅13.8%;精对苯二甲酸均价6450元/吨,环比跌幅2.4%,同比涨幅11.2%。

合成材料市场受国际油价影响较大,前2个月市场出现震荡企稳特征。目前,国内合成材料市场消费增长平稳,国内供给改善,进口回落。综合目前国际油价走势和市场情况分析,二季度合成材料市场可能震荡回升。

(四)化肥价格总体下跌

1~2月,国内化肥市场总体疲软,主要品种市场价格涨少跌多。其中,尿素和复合肥跌幅相对较大。监测显示,2月份尿素市场均价1870元/吨,环比跌幅4.1%,同比跌幅7%;磷酸二铵均价2690元/吨,环比跌幅0.4%,同比跌幅2.9%;磷酸一铵均价2270元/吨,环比跌幅0.9%,同比跌幅8.5%;国产氯化钾均价2480元/吨,环比跌幅1.6%,同比涨幅13.8%;45%硫基复合肥均价2250元/吨,环比跌幅4.7%,同比跌幅11.8%。

目前,国内化肥市场供需保持基本平稳,出口强劲回升,原材料成本回落,企业效益保持向好势头。但化肥产业调整仍将继续,要警惕过剩产能复燃。根据市场和价格走势判断,二季度国内化肥市场价格总体可能呈现震荡回升格局,但涨幅有限。

(五)轮胎市场触底回升

1~2月,国内轮胎市场延续上年末的回升势头,价格普遍上扬。市场监测显示,2月份载重子午胎(12.00R20-18PR)市场均价2095元/条,环比涨幅0.3%,同比涨幅0.6%;轿车子午胎(215/55R16)均价598元/条,环比涨幅0.8%,同比涨幅6.6%;轻卡斜交胎(7.50-16-14PR)均价672元/条,环比涨幅0.4%,同比涨幅2.7%。

目前,国内轮胎市场呈现触底回升态势,表现好于预期。近期,轮胎出口增长有所加快,供需有所改善,行业效益好转。预计后市国内轮胎市场价格总体还将延续平缓回升走势。

四、新情况、新问题及主要经济指标增长预测

(一)当前经济运行中的新情况、新问题

世界经济下行压力增大

2月美欧经济数据延续弱势表现。美国方面,1月工业产出同比继续放缓至3.8%,环比为-0.6%。更为担心的是,其国内终端消费与工业投资明显回落。整体而言,美国经济已现触顶回落的迹象。欧元区方面,2月制造业PMI初值继续回落,并首次下破50景气平衡线,处于49.2的低位,工业产出与终端消费弱势明显,且短期内难以企稳。此外,全球贸易减缓明显。世贸组织(WTO)2月19日发布的数据显示,1~3月,全球贸易景气指数降至96.3,创2010年3月以来的最低水平。

市场分化

板块比较零乱。进入2月后,市场总体下行减缓,出现企稳迹象。但市场分化明显,价格涨少跌多;板块方面分散零乱,市场回升动力仍然较弱。这是市场对宏观经济下行压力的直接反应,由于经济前景不甚明朗,市场信心不足,预期不稳,使得投机情绪加大。不过,随着一系列稳增长、稳预期措施的落实,市场会逐步聚集起上行的推动能量。当前,市场工作的重点应着重增强市场活力,提振市场信心,稳定市场预期。

效益下滑幅度大

1~2月,全行业利润降幅近4成。其中,石油加工业降幅逾80%。分析认为,利润下降的直接原因是成本高企,企业盈利空间大幅压缩。监测数据显示,1~2月,全行业营业收入成本创2017年7月以来新高。而价格却创下新低,特别是有机化学原料和合成材料价格跌幅更甚。例如,1~2月乙烯(东北亚市场)均价下跌23.7%;国内丙烯价格下跌12%,纯苯价格跌幅32.4%,甲醇价格跌幅24.1%,乙二醇价格跌幅更高达35%。一些大宗石化产品价格大幅波动,连创新低,对行业盈利产生极大影响。

(二)主要经济指标增长预测

根据宏观经济运行趋势,行业生产、价格走势以及结构调整变化等综合因素分析判断,预计2019年石油和化工行业营业收入增长约8%。其中,化学工业营业收入增长约9%。

预计全年石油和化工行业利润总额下降约10%。

预计全年石油和化工行业进出口总额增长约12%。其中,出口增长约8%。

预计全年原油表观消费量同比增长约5%;天然气表观消费量增长约12%;成品油表观消费量增长约2%;化肥表观消费量略有下降;合成树脂表观消费量增长约6%;乙烯表观消费量增长约7%;烧碱表观消费量增长约6%。